改正の概要

令和6年(2024年)度の税制改正大綱では「賃金上昇が物価高に追いついていない国民の負担を緩和し、物価上昇を上回る持続的な賃上げが行われる経済の実現を目指す」ことが挙げられました。

今回の改正の中で私たちに影響がある内容としては、先ず、所得税・個人住民税の定額減税の実施です。次に、法人税では賃上げ促進税制が強化され、中小企業の場合、赤字でも繰越控除ができるようになります。最後に、相続税・贈与税に関しては事業承継税制の特例措置に係る計画提出期限の延長があります。これらは、いずれも減税を受けることができる内容となります。

なお、上述した定額減税については今年の6月支給の給与計算から始まります。源泉所得税を減税することになりますので、処理を失念しないように注意をする必要があります。

個人所得課税

所得税・個人住民税の定額減税

■ デフレ完全脱却のための一時的な措置として、納税者及びその配偶者を含めた扶養親族1人(いずれも居住者)につき、令和6年分の所得税3万円、令和6年度分の個人住民税1万円の減税を実施します。ただし、合計所得金額1,805万円(給与収入2,000万円相当)超の高額所得者は対象外とします。

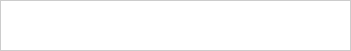

■ 所得税の減税について、具体的には以下のとおり実施します。

●住宅ローン控除等の税額控除後の所得税額から減税(住宅ローン控除については、年末調整又は確定申告で調整)。

●給与所得者については、減税開始前に、実務上利用可能な扶養親族等の情報に基づき、各月の源泉徴収税額から控除する税額を決定。年末までに扶養親族等の情報に異動があった場合には、年末調整又は確定申告で調整。

資産課税

法人版事業承継税制の特例措置に係る特例承継計画の提出期限の延長

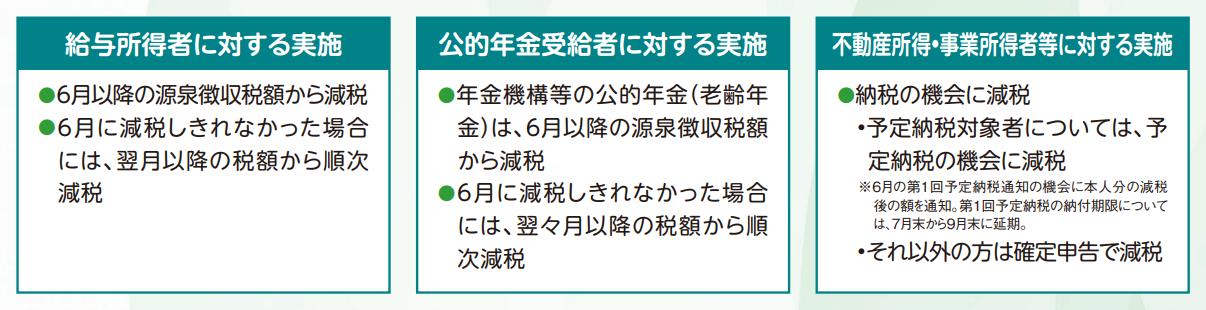

■ 中小企業の円滑な世代交代を集中的に促進する観点から講じている法人版事業承継税制の特例措置について、コロナの影響が長期化したことを踏まえ、特例承継計画の提出期限を令和8年3月末まで2年延長します。

(※)個人版事業承継税制における個人事業承継計画の提出期限についても令和8年3月末まで2年延長します。

【法人版事業承継税制】

●中小企業の先代経営者から、後継者がその会社の非上場株式等を相続・贈与により取得した場合には、その非上場株式等に係る相続税・贈与税の納税を猶予(後継者の死亡等の場合に免除)する措置です。

●平成30年1月から令和9年12月までの10年間の措置として、従来の制度を抜本的に拡充した特例措置が講じられています。

●特例措置の適用に当たっては、後継者の氏名等を記載した特例承継計画の事前の提出が求められています。

法人課税

賃上げ促進税制の強化

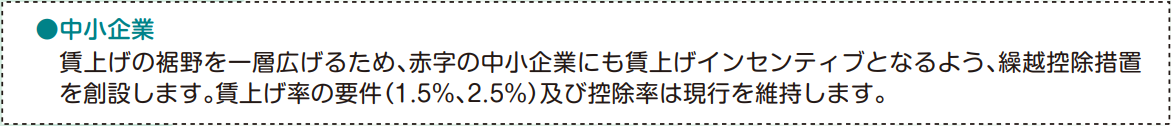

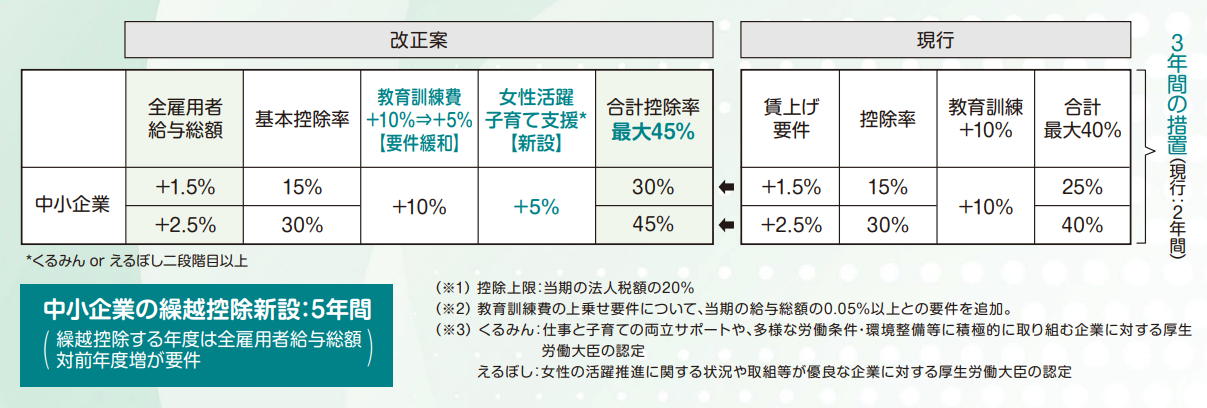

■ 物価高に負けない構造的・持続的な賃上げの動きをより多くの国民に広げ、効果を深めるため、賃上げ要件等について以下の見直しを行います。

■ 人材投資や働きやすい職場づくりへのインセンティブを付与するため、教育訓練費を増やす企業への上乗せ措置の要件を緩和するとともに、子育てとの両立支援や女性活躍支援に積極的な企業への上乗せ措置を創設します。

[参考資料]財務省パンフレット 「令和6年度税制改正(案)のポイント」

川越事務所 税理士 斉藤 大輔

お問い合わせはこちら

お問い合わせはこちら