改正の概要

2023(令和5)年度の税制改正、与党税制改正大綱のトップに挙げられたのが、「家計の資産を貯蓄から投資へ」。非課税枠を増やすNISAの抜本的拡充・恒久化です。この恩恵は、株式投資をしている高所得者にかたより、資産格差が拡大するとも言われています。この格差を減らすための金融所得税制の見直しは所得30億円超の一部の富裕層の課税強化に過ぎず、課題は解消されていません。

相続税・贈与税に関して「資産移転の時期の選択により中立的な税制の構築」との趣旨で相続時精算課税度及び、相続時に加算される生前贈与の持ち戻し期間が延長されます。

法人税では、中小企業に関わる税制では大幅な改正はありませんでした。

消費税ではこの10月から開始されるインボイス制度に関して見直しがされました。制度そのものの理解が進まず、とりわけ免税事業者の登録が進んでいないことから、負担軽減・簡素化の特例が設けられたものです。

個人所得課税

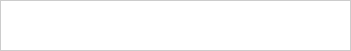

NISA制度の抜本的拡充・恒久化で投資に対する非課税枠を拡大

■ つみたて投資枠(一定の投資信託を対象とする長期・積立・分散投資)については、年間投資上限額を3倍の120万円に拡充します。

■ 上場株式への投資が可能な現行の「一般NISA」を「成長投資枠」とし、年間投資上限額を2倍の240万円に拡充するとともに、「つみたて投資枠」との併用を可能とします。

資産課税

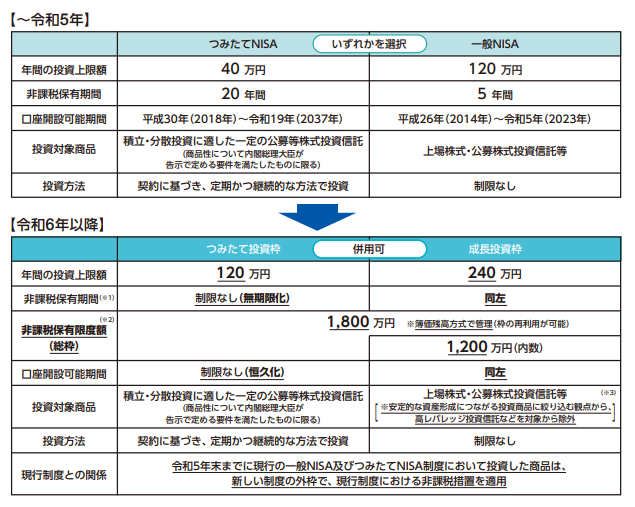

相続税と贈与税の連携の見直し

■ 贈与税の相続時精算課税制度について、現行では贈与財産すべて相続時の課税価格に戻されますが、精算課税の基礎控除110万円が創設されました。

■贈与税の暦年課税での贈与財産を相続財産に加算する期間を相続開始前3年間から7年間に延長します。(ただし延長した4年間の贈与のうち総額100万円までは相続財産に加算しない)。

※上記見直しは、令和6年1月1日以後に受けた贈与について適用されます。

消費課税

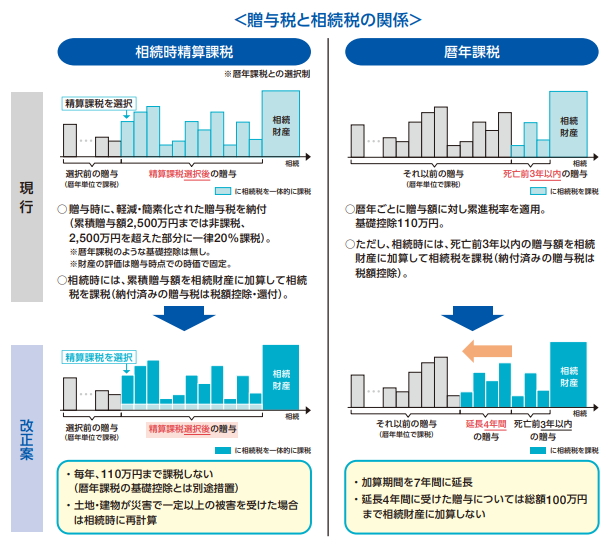

消費税インボイス制度の円滑な実施に向けた措置

① 小規模事業者に対する納税額に係る負担軽減措置

免税事業者がインボイス発行事業者を選択した場合の負担軽減を図るため、納税額を売上税額の2割に軽減する激変緩和措置を3年間講ずることとします。

事前の届け出を求めず、申告時に選択適用できることとし、令和8年9月30日の属する課税期間まで適用できることとします。

② 一定規模以下の事業者に対する事務負担の軽減措置

事務負担を軽減する観点から、基準期間における課税売上高が1億円以下である事業者については、インボイス制度の施行から6年間、1万円未満の課税仕入れについて、インボイスの保存がなくとも帳簿のみで仕入税額控除を可能とします

③少額な返還インボイスの交付義務の見直し

事業者の実務に配慮して事務負担を軽減する観点から、1万円未満の少額な値引き等については、返還インボイスの交付を不要とします。

納税環境整備

(1)電子帳簿等保存制度の見直し

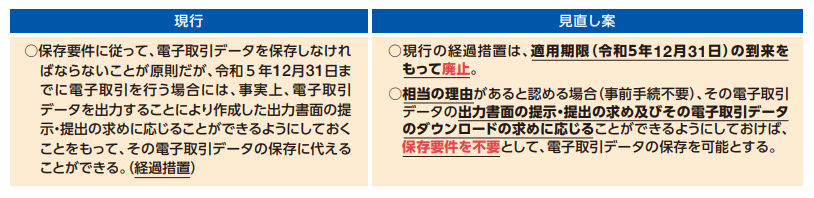

■ 電子取引の取引情報に係る電子取引データの保存制度については、原則として電子取引データを保存しなければなりませんが、保存をすることができなかったことにつき相当の理由がある事業者等に対する新たな猶予措置を講じます。

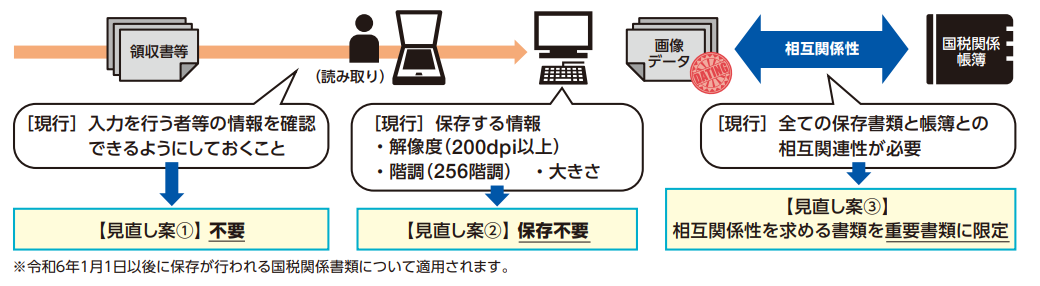

■ スキャナ保存制度について、制度の利用促進を図る観点から、以下のとおり更なる要件の緩和措置を講じます。

(2)税理士等でない者が税務相談を行った場合の命令制度の創設

今回の税制改正で、申告制度の根幹である「申告納税制度」が形骸化されよとしています。法人税、所得税、消費税、相続・贈与税などは、「確定申告」といって、「納付すべき税額が納税者のする申告により確定することを原則」(国税通則法16条)として、納税者本人が計算をし申告することで税額が確定することになっています。

もちろん一人で申告書を作成することは至難のわざですから、まわりの人たちと相談するのは当然のことでしょう。今回の見直しでは、税理士等以外の者がこの相談に応じることは罰則付きの違法行為と断定される可能性が生まれます。言論の自由を奪う憲法違反の規定で中小事業者への影響を見過ごすことはできません。

[参考資料]財務省パンフレット「令和5年度税制改正(案)のポイント」

川口事務所税理士 永塚 友啓

お問い合わせはこちら

お問い合わせはこちら