改正の概要

2021年12月10日政府税調から令和4年(2022年)度税制改正大綱が公表されました。2022年3月22日第208通常国会において可決・成立しました。今回の改正では、賃上げによる減税と住宅ローン控除等が注目される事項となります。いずれも私達にとっては減税の特典を受けることができるものになっています。財務省公表資料の令和4年度税収増減見込一覧によると、住宅ローン控除で▲20億円、賃上げ税制で▲1,640億円の減税が見込まれています。その他、納税環境整備として、記帳義務の履行や保存について適切な対応がなされていない場合にペナルティが課される内容が盛り込まれています。改正電子帳簿保存法については、2022年1月から始まることになっていましたが、周知が徹底されていない状況であることから、2年間の猶予期間が設けられました。

またこの間、話題の一つになっています相続税と贈与税の一体化については見送りとなりましたが、今後本格的に検討を進めていくことが記されています。暦年課税制度(年間110万円までは税金がかからない)の見直しについても議論がなされていますので、今後の改正についても注目していく必要があります。

個人所得課税

住宅ローン控除制度の見直し

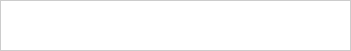

■ 住宅ローン控除の適用期限が4年延長(令和7年12月31日までに入居した者が対象)されます。

■ 2050年カーボンニュートラルの実現に向けた措置

- 省エネ性能等の高い認定住宅等につき、新築住宅等・既存住宅ともに、借入限度額が上乗せされます。

- 令和6年以降に建築確認を受けた新築住宅につき、省エネ基準への適合が要件化されます。

■ 会計検査院の指摘(「いわゆる逆ざや」)への対応と当面の経済状況を踏まえた措置等

- 現在の低金利の下、実際の住宅ローンの借入金利が住宅ローン控除の控除率である1%を下回っていることにより、住宅ローンを組む必要がない方が住宅ローンを組む動機付けになったり、適用期間終了まで繰上返済をしない動機になったりすることがあるという会計検査院の指摘への対応として控除率を0.7%(現行:1%)とし、新築住宅等については控除期間が13年(※2)になります。

- 住宅ローン控除の適用対象者の所得要件は合計所得金額2,000万円以下(現行:3,000万円 以下)になります。

- 合計所得金額1,000万円以下の者につき、令和5年以前に建築確認を受けた新築住宅の床面積要件は40㎡以上に緩和されます。

※1 「認定住宅等」は、認定長期優良住宅・認定低炭素住宅、ZEH水準省エネ住宅、省エネ基準適合住宅のこと。

※2 控除期間につき、新築等の認定住宅等については令和4~7年入居につき13年とし、新築等のその他の住宅 については令和4・5年入居は13年、令和6・7年入居は10年とし、既存住宅については令和4~7年入居につき10年となります。

※3 「買取再販住宅」は、既存住宅を宅地建物取引業者が一定のリフォームにより良質化した上で販売する住宅のこと。

※4 「その他の住宅」は、省エネ基準を満たさない住宅のこと。

※5 所得税額から控除しきれない額については、所得税の課税総所得金額等の5%(最高9.75万円)の範囲内で 個人住民税から控除されます。

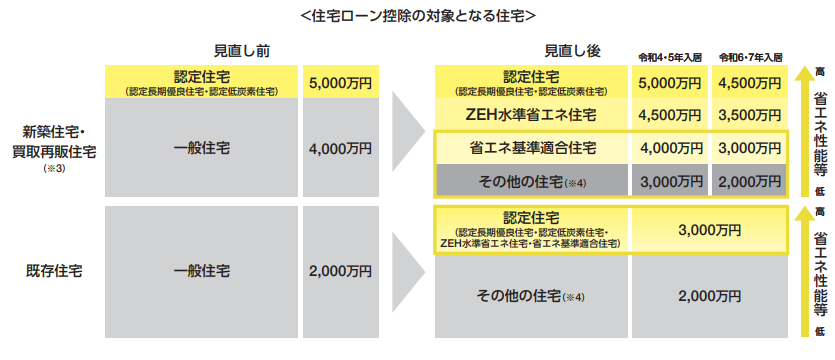

資産課税

父母、祖父母等の直系尊属から、住宅取得等資金の贈与を受けた場合の贈与税の非課税限度額が引き下げられます。

非課税限度額を見直した上で、適用期限(令和3年12月31日)が令和5年12月31日まで2年延長されます。

※1 耐震性能・省エネ性能・バリアフリー性能のいずれかを有する住宅向けの非課税限度額。

それ以外の住宅の非課税限度額はそれぞれ500万円減。

※2 受贈者の年齢要件:20歳 ⇒【改正案】年齢要件を18歳以上に引下げ(令和4年4月以後)

※3 既存住宅は、①築年数が20年(耐火建築物は25年)以内 又は②耐震基準に適合していることが必要。 ⇒【改正案】築年数要件を撤廃し、昭和57年以降に建築された住宅 又は 耐震基準に適合していることが証明された住宅を対象とする。

※4 東日本大震災の被災者に係る非課税限度額は、令和3年12月末まで1,500万円(耐震・エコ・バリアフリー以外の住宅は1,000万円)で据置き。 ⇒【改正案】令和5年12月末まで2年延長

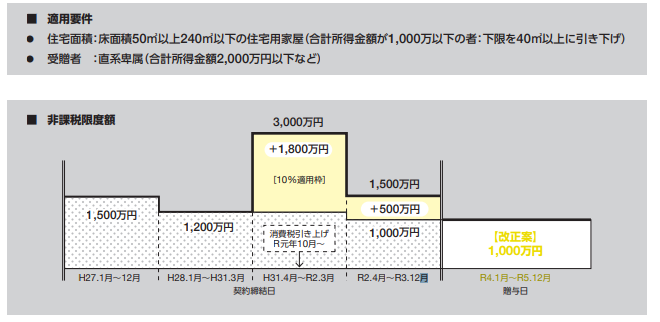

法人課税

中小企業全体として雇用を守りつつ、積極的な賃上げや人材投資を促す観点から、控除率の上乗せ要件を見直すとともに、控除率は最大40%に引き上げ、適用期限が1年延長 (令和6年3月31日)されます。

※1 教育訓練費増加等の要件:次のいずれかの要件

①教育訓練費の対前年度増加率10%以上

確定申告書に教育訓練費の明細書の添付(改正案:明細書の保存)が必要

②中小企業等経営強化法の認定経営力向上計画における経営力向上の証明(改正案:廃止)

※2 控除率15%の上乗せ措置の適用を受けない場合は、合計25%

納税環境整備

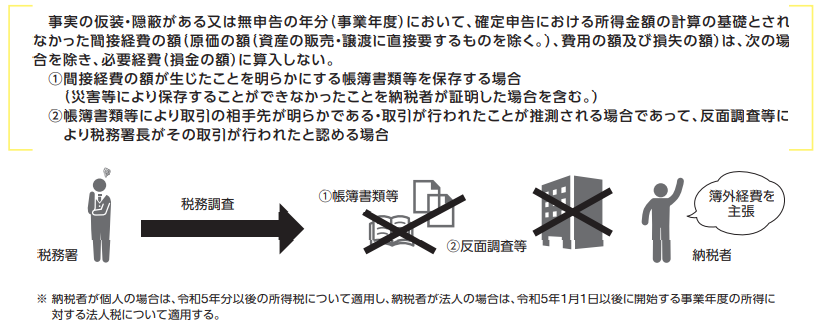

記帳義務を適正に履行しない納税者等への対応策

■ 所得税及び法人税の税務調査において、証拠書類を提示せずに簿外経費を主張する納税者などへの対応策として、必要経費不算入・損金不算入の措置が講じられます。

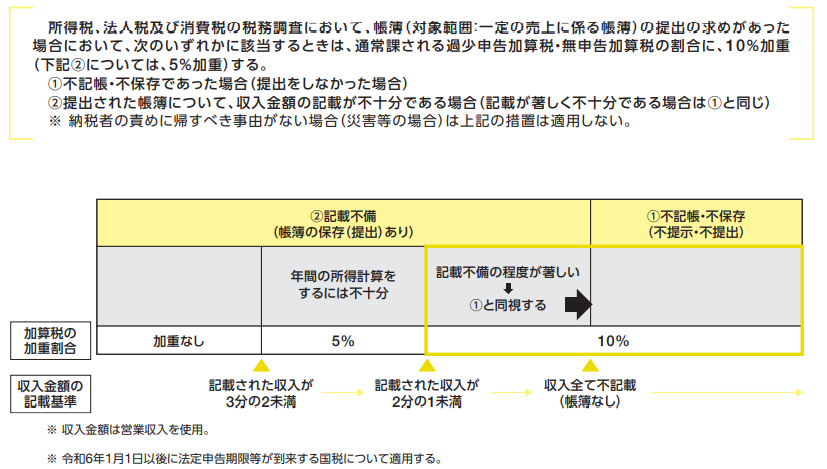

■ 記帳水準の向上、記帳義務の適正な履行を担保するため、帳簿の不保存や記載不備に対して過少申告加算税・無申告加算税の加重措置が講じられます。

[参考資料]財務省パンフレット「令和4年度税制改正」

大宮事務所税理士 西山 大輔

お問い合わせはこちら

お問い合わせはこちら