改正の概要

今年度の改正は、持続的な経済成長の実現に向け、オープンイノベーションの促進に係る税制上の措置や連結納税制度の抜本的な見直しを行うとともに、経済社会の構造変化を踏まえ、全てのひとり親家庭に対する公平な税制の実現やNISA(少額投資非課税)制度の見直しを行います。あわせて、円滑・適正な納税のための環境整備等を行います。

個人所得課税・資産課税

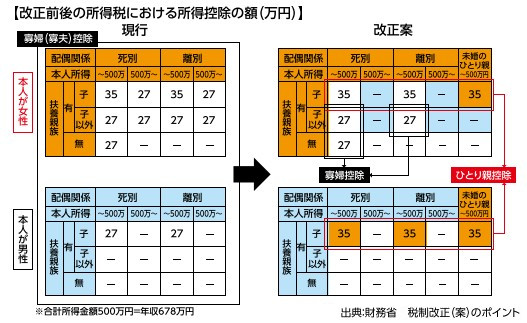

1.未婚のひとり親に対する税制上の措置及び寡婦(寡夫)控除の見直し

これまで、同じひとり親であっても、離婚・死別であれば寡婦(夫)控除が適用されるのに対し、未婚の場合は適用されず、婚姻歴の有無によって控除の適用が異なっていました。また、男性のひとり親と女性のひとり親で寡婦(夫)控除の額が違うなど、男女の間でも扱いが異なっていました。そこで、今回の改正では、全てのひとり親家庭に対して公平な税制支援を行う観点から、

- 婚姻歴や性別にかかわらず、生計を同じとする子(総所得金額等が48万円以下)を有する単身者について、同一の「ひとり親控除」(控除額35万円)を適用することとします。

- 上記以外の寡婦については、引き続き寡婦控除として、控除額27万円を適用することとし、子以外の扶養親族を持つ寡婦についても、男性の寡夫と同様の所得制限(所得500万円(年収678万円)以下)を設けることとしました。

2.低未利用地の活用促進

下記の要件を満たす低未利用地の譲渡(親族間譲渡は除く。)をした場合には、低未利用地の譲渡益から100万円を控除することができることとします。

- 譲渡価額がその上にある建物等を含めて500万円以下の譲渡であること

- 所有期間が5年を超えること 等

※令和2年度の税制改正ではありませんが、平成30年度の税制改正により、令和2年度の所得税が大きく変わります。具体的には下記の点になります。

- 基礎控除について合計所得金額が2400万円以下の方については、従来38万円から48万円へ増額、合計所得金額2400万円超の方については、基礎控除が段階的に減少、合計所得金額が2500万円超で0円になります。

- 給与所得控除が10万円の引き下げ、上限が年収850万円で195万円(従来年収1千万円で220万円)になります。

法人課税

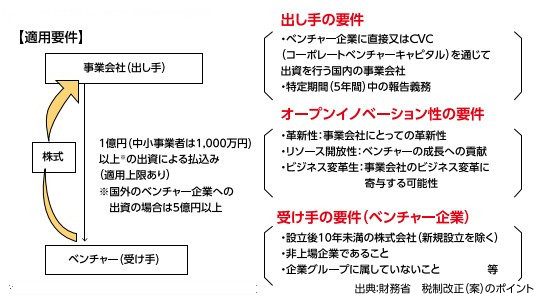

(1)オープンイノベーションの促進に係る税制の創設

企業の事業革新につながるオープンイノベーションを促進するため、事業会社が、令和2年4月1日から令和4年3月31日までの間に、一定のベンチャー企業の株式を出資の払込みにより取得した場合には、その株式の取得価額25%相当額の所得控除を認めます。

※適用対象となる一定のベンチャー企業の株式・・・オープンイノベーション性等の要件を満たすベンチャー企業に対する出資の払込みとして経済産業大臣が証明したものにより取得した株式

(2)連結納税制度の見直し

連結納税制度について、制度の適用実態やグループ経営の実態を踏まえ、企業の事務負担の軽減等の観点から簡素化等の見直しを行い、 損益通算の基本的な枠組みは維持しつつ、各法人が個別に法人税額等の計算及び申告を行うグループ通算制度に移行します。

※連結納税制度は、企業グループ内の個々の法人の損益を通算するなど、グループ全体を一つの納税主体と捉えて課税する制度です。

(3)その他

- 投資や賃上げを促す措置

- 5G導入促進税制 等

納税環境整備等

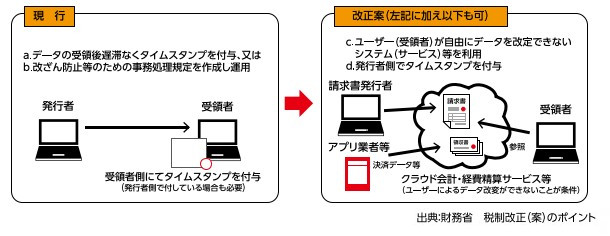

○電子帳簿等保存制度の見直し

バックオフィスの効率化による企業等の生産性向上を図る観点から、電子的に受け取った請求書等をデータのまま保存する場合の要件について、ユーザーが自由にデータを改変できないシステム等を利用している場合には、タイムスタンプの付与を不要とするなど、選択肢を拡大します。

お問い合わせはこちら

お問い合わせはこちら