「働き方改革」をあと押しする税制「改正」

賃上げや設備投資に積極的な法人には税負担軽減の施策も

改正の概要

今年度の改正は安倍内閣の方針である「働き方改革」を後押しする観点から、 会社員の給与所得控除を見直す一方で、フリーランスの働き方も考慮し、 基礎控除の拡充という個人所得税の見直しが行われました。また「生産性革命」、「人づくり革命」を後押しするために、 賃上げや設備投資を積極的に行う法人に対しては、税負担を軽減する施策が盛り込まれました

個人所得課税

(1)給与所得控除の改正

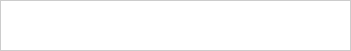

給与所得の金額は給与等の収入金額から、給与所得控除を差し引いて求められます。

平成32年(2020年)からその給与所得控除が一律10万円引き下げられ、 また上限額が適用される給与等の収入金額を850万円(現行1,000万円)、上限金額が195万円(現行220万円)に引き下げられます。

(2)基礎控除の見直し

平成32年(2020年)より基礎控除が現行の38万円から48万円に増額されます。

一方、合計所得金額2,400万円を超える方から控除額が徐々に減少され、2,500万円を超えた場合には基礎控除が消滅する形となります。

法人課税

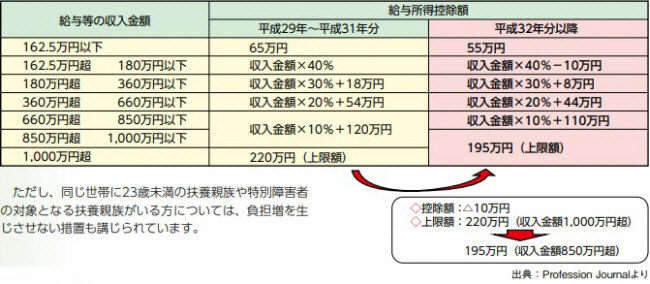

①中小企業における賃上げの促進に係る税制(所得拡大促進税制)の拡充(平成30年4月1日開始事業年度~) 前年度から従業員の給与が増額した場合に法人税を一定額控除できる現在の制度ですが、 控除割合が現在の10%から15%へ、一定の要件を満たす場合には25%の控除へと拡充されます。

また、要件のうち、基準年度(平成24年度)との比較が不要となることや平均給与の計算の簡素化などが講じられています。

②中小企業者等の少額減価償却資産の取得価額の損金算入の特例が平成30(2018)年4月1日から2年間延長され、 30万円未満の少額減価償却資産については即時償却が認められます。

③中小法人の交際費課税の特例についても平成30(2018)年4月1日から2年間延長され、年間800万円まで交際費については損金算入が認められます。

資産課税

(1)事業承継税制の拡充

中小企業の経営者の高齢化が急速に発展する中で、集中的な代替わりを促すため、10年間の特例措置として、事 業承継税制が抜本的に拡充されます。

※平成30(2018)年1月1日から平成39(2027)年12月31日までの相続又は贈与について適用されます。 (平成35(2023)年3月31日までの間に特例承継計画を都道府県に提出した場合に限ります。)

(2)一般社団法人等に関する相続税・贈与税の見直し

同族関係者が理事の過半を占めている一般社団法人・一般財団法人について、その同族理事の一人が死亡した場合、 当該法人の財産のうち、一定金額を対象に、当該法人に相続税を課税します。

※原則的には平成30(2018)年4月1日以後の相続について適用します。

その他

①国際的な課税逃れを防止するため、非居住者や外国法人の課税根拠の基準となる「恒久的施設:Permanent Establishment=PE」の定義について、見直しが行われました。

②年末調整のときに提出が必要となる生命保険料控除、地震保険料控除及び住宅ローンに係る年末調整関係書類について、電磁的方法による提出(電子的提出)を可能とします。

お問い合わせはこちら

お問い合わせはこちら