相続申告実績340件超!年30件超の豊富な経験!

- 相続税ってこんなに高いの!?

- 相続財産が不動産ばかりで、どうやって分ければいいのか…

- 親の介護をつきっきりでしたのに、これしか相続できないなんて…

- 兄弟間で遺産分割協議がまと兄弟間で遺産分割協議がまとまらず、険悪な関係に…

- 遺言書に不備があるため、相続人間の争いになってしまった…

- 主人の前妻の子どもと財産争いに…

- 遺産分割でもめて余計な弁護士費用がかかってしまった…

- 相続税の課税最低限が下がったんだって?

- 相続放棄をしなかったために、ある日突然多額の借金を背負うことに…

長い人生の中で、一度二度くらいしか経験することのない相続という大きな出来事ですが、正しい予備知識や対策を講ずることなく相続に直面すると、こういった大きなトラブルに発展することも少なくありません。

相続に関する御相談は、是非、第一経営に!

相続税事前対策コンサルティング

事前対策も行っておりますので、お気軽にご相談下さい。

事前対策も行っておりますので、お気軽にご相談下さい。

弊社専門スタッフが、お客様に合った、

相談税シミュレーション・節税対策をご提案いたします。

弊社の相続税申告手数料(基本料金)

弊社の相続税申告手数料(基本料金)は、遺産総額と相続人の数を基本として35万円~です。

基本料金に含む

・相続財産の評価

・遺産分割合協議書の作成

・税務書類の作成

・税務署への相続税申告

以下は基本料金に加算となります

・非上場株式の評価

・土地の広大地評価・不動産鑑定ほか、特殊な評価

・申告期限まで3か月以内の場合

・現地調査交通費・謄本等の取得費用など実費

・農地等の納税猶予・物納・延納等の申請

※お見積りを提示した後、ご相談に応じますので、お気軽にご相談下さい。

正しい相続の予備知識

相続の予備知識を下記に掲載致しました。

本ページをご覧いただきました皆様の、

正しい相続の知識を身に付けることに、お役に立てれば幸いと思っています。

誰がどのくらい財産を貰えるのでしょうか?

遺書があれば、遺言の指定に従って財産を分けるのが原則ですが、遺言がなければこの家は誰、この預金は誰、この自転車は誰が取得するという形で、相続人間士の話し合いによって、遺産の具体的な分け方を決める必要があります。これを遺産分割協議といい、相続人全員の一致により成立します。なお、この協議の結果、民法が定めた割合(相続分)どおりに財産が分けられなくても、まったく問題ありません。

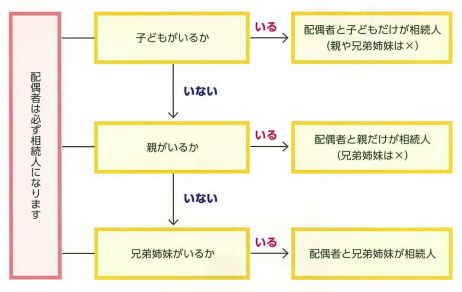

誰が相続人になれるのでしょうか?

配偶者は必ず相続人となり、子ども、親、兄弟姉妹の順で優先順位が付けられます。

相続分について

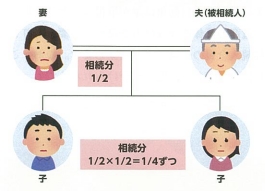

相続人が配偶者と子ども2人の場合

相続人が親の場合には妻の相続分は2/3となり、

残りの1/3が親の相続分となります。

※今後法律の改正により妻の相続分が変わる可能性もあります。

遺留分とは?

亡くなった方に一番近しい遺族の方(配偶者、子どもなど)は、遺言書に受取人として名前がなくても、絶対的な相続財産の受け取り分、すなわち「遺留分」を受ける権利を有しており、相続分の1/2が相続人の遺留分として保証されます。

父が多額の借金を背負って亡くなりました

トラブルに巻き込まれないためにはどうしたらいいのでしょうか?

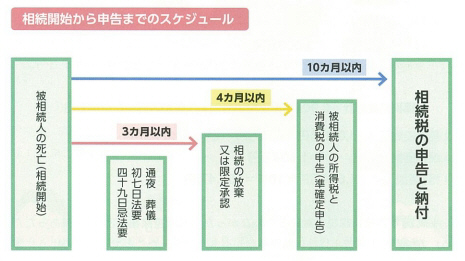

亡くなってから3か月を経過すると「単純承認」といって、借金などのマイナスの財産を含め、全ての財産を相続したことになります。また、3か月を経過する前でも、頂金を引き出すなど、遺産に手を付けた時点で「単純承認」したことになってしまいます。借金を引き継がないためには、相続を知った日から3か月以内に裁判所に対し、相続の放棄の手続きが必要となります。

なお、この財産は相続し、この借金は相続しない、というように個別の財産の放棄はできませんので、注意が必要です。

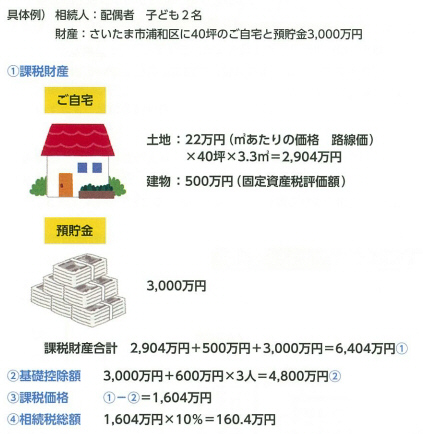

平成25年度税制改正により、基礎控除額が引き下げられました

従来……5,000万円+1,000万円×法定相続人の数

⇒平成27年1月1日以降……3,000万円+600万円×法定相続人の数となり、

基礎控除額が従来の6割に引き下げられました。

平成26年以前は課税の対象とならなかった(基礎控除額が8,000万円あったため)方でも、平成27年以降は基礎控除が引き下げられたことで、上記のように課税の対象となる方が大幅に増える見込みとなっております。

Q&A

●相続財産にはどのようなものが含まれるのでしょうか?

土地・建物等の不動産、現頂金、株式等の有価証券、車・貴金属等の動産、電話加入権、事業用資産(商品や貨付金等)、特許権などが含まれます。

●相続財産を取得したら、必ず相続税の申告が必要になるのでしょうか?

亡くなった方の財産が、遺産にかかる基礎控除額(3.000万円+法廷相続人の数)を超え、相続税が発生する場合には、相続税の申告が必要となります。ただし、税法上の特典を使う場合には、相続税が発生しないときでも申告が必要となる場合があります。

●相続税って安くできるのですか?

配偶者の税額軽減・小規模宅地の評価滅等、特例の要件に該当にした場合には相続税から一定の割合を減額することが出来ます。ただし、ただし、要件が非常に厳しいため、適用を受ける際には専門家に相談することをお勧めします。

相続に対応するために 今からできることはどんなことですか?

・生前贈与により、被相続人の財産を生前から相続人に贈与する。

贈与税には受贈者(財産をもらう人)一人に対し、毎年110万円の基礎控除があるため、この範囲内の贈与であれば、贈与税はかかりません。ただし、受贈者の管理している講座に振り込むなど、実際に受贈者に渡していないと贈与になりませんので、注意が必要です。

・贈与税の配偶者控除、住宅取得資金の贈与税非課税、教育資金一括贈与非課税制度の活用

いずれも一度に多額の資金、一度に与することが可能な規定です。

・生命保険の加入による非課税枠の活用

被相続人を被保険者、受取人を相続人とした生命保険に加入し、保険金を相続人が受けとった場合には、法定相続人一人当たり500万円の非課税があります。

・相続時精算課税の2,500万円の特別控除の活用

同制度を採用した場合には2,500万円の特別控除が認められており、この金額の範囲内であれば無税で財産を贈与することができます。ただ、デメリットもあるため、選択を検討する際には専門家へ相談した方がいいでしょう。

・小規模宅地の減額規定の活用

亡くなった人の配偶者や同居していた親族が一定の要件を満たした場合に、亡くなった人が持っていた居住用あるいは事業用の宅地を相続又は遺贈で取得した場合には、最大で評価額80%を減額できる規定です。

以上が、大まかな相続対策となりますが、いずれにせよ、現在の相続人が誰であり、自分が財産をどれだけ持っていて、誰に何を相続するかを事前にシュミレーションすることが必要です。

お問い合わせはこちら

お問い合わせはこちら